Las agencias de ‘rating’ han sido acusadas de no detectar a tiempo los problemas de impago de las hipotecas de alto riesgo y de tener por ello una gran responsabilidad en la crisis financiera.

Por ello, los Gobiernos han diseñado de una serie de medidas que afectan directamente a la actividad de las agencias de calificación, con el fin de evitar los posibles confilictos de intereses y la exigencia de una mayor transparencia en el proceso de elaboración de los “ratings”.

Por su parte, las agencias de “rating” están reaccionando: Standard and Poors ha publicado un informe que defiende la independencia de análisis y la ausencia de los conflictos de intereses en las agencias de calificación. En dicho informe, la agencia reconoce que se han producido ciertos errores en el pasado, aunque argumenta con fuerza que sus ratings han sido útiles para los inversores durante 90 años.

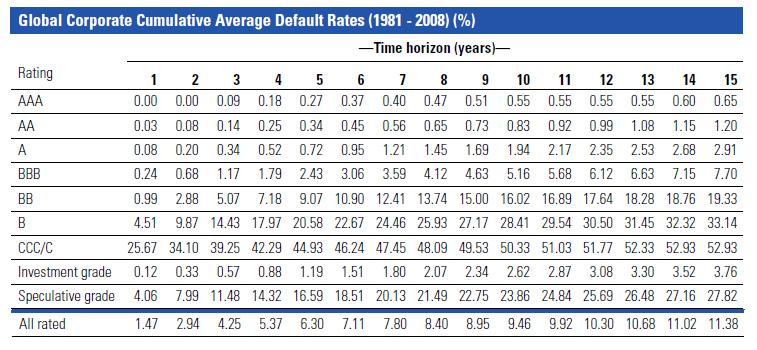

Standard & Poor’s ha tirado de datos históricos y muestra el porcentaje de fallidos sobre emisiones corporativas con rating, desde 1981 a 2008. Según estos datos, el rating asignado y el porcentaje de impago guardan estrecha relación a lo largo del tiempo: Sólo el 0,65% de las emisiones calificadas con AAA han tenido problemas de impago pasados 15 años, mientras que casi el 53% de las emisiones calificadas dentro del rango de la C han dejado de pagar.

En muchas ocasiones escuchamos en los telediarios, en la radio o leemos en los periódicos que la calificación crediticia (o rating) de este banco o del otro es AAA (triple A), es B+, Baa, etc. Pero, ¿Qué significan esas siglas? ¿Quién las pone?

En muchas ocasiones escuchamos en los telediarios, en la radio o leemos en los periódicos que la calificación crediticia (o rating) de este banco o del otro es AAA (triple A), es B+, Baa, etc. Pero, ¿Qué significan esas siglas? ¿Quién las pone?