Esta mañana comentaba con un colega el artículo que escribí ayer sobre los Fondos de Garantía de Depósitos y me hizo una sencilla pregunta: ¿ING Direct está adscrita al Sistema Español de Fondos de Garantía de Depósitos?

Esta mañana comentaba con un colega el artículo que escribí ayer sobre los Fondos de Garantía de Depósitos y me hizo una sencilla pregunta: ¿ING Direct está adscrita al Sistema Español de Fondos de Garantía de Depósitos?

Mi respuesta fue rauda y veloz: “No, ya que al ser una sucursal de una entidad extranjera no está obligada y aunque puede adscribirse de manera voluntaria, no lo ha hecho”.

A lo que él me contestó: “¿Y entonces qué?”

Y he aquí la respuesta:

Como escribí ayer, todas las entidades bancarias españolas están obligadas a formar parte del Fondo de Garantía de Depósitos (FGD) español, pero no así las sucursales en España de entidades extranjeras (es decir, bancos extranjeros que tienen sucursales en España, pero que su sede central está en su país de origen), cuya aportación al fondo es voluntaria.

Y este es el caso de ING Direct, que no es un banco español, sino un banco holandés con sucursal en España y, además, no está adherido al Fondo de Garantía de Depósitos Bancarios español.

¿Esto quiere decir que ante una posible quiebra de ING Direct los clientes están desprotegidos?

La respuesta es que no. Y de hecho, su protección es mayor (en lo que se refiere al capital asegurado) que en España.

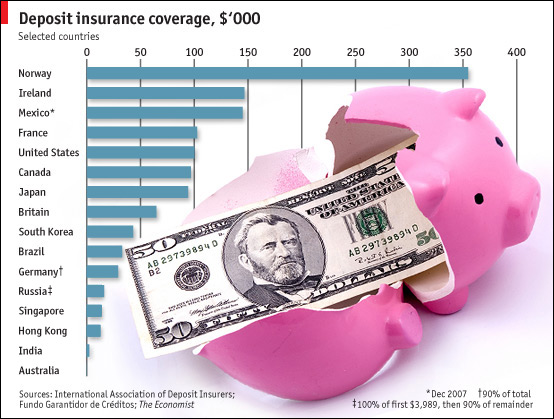

Holanda tiene su propio Fondo de Garantía de Depósitos (para los que sepáis holandés Depositogarantieregeling), que está gestionado por el Banco Central de Holanda (De Nederlandsche Bank), y ahí sí que está obligada ING Direct a estar adscrita y a aportar sus garantías. El FGD holandés proporciona una cobertura de 40.000 euros por cliente y entidad, aunque la cantidad que supere los 20.000 euros está sujeta a una especie de retención del 10% en concepto de “riesgo de depositante”. Es decir, los primeros 20.000 euros están asegurados al 100% y de ahí hasta otros 20.000 euros, sólo está aseguado el 90%. Por tanto, la máxima cantidad que se puede recibir del fondo es de 38.000 euros (20.000 euros seguros + 20.000 extra menos el 10%). Por ejemplo, si tienes 18.000 euros en ING, recibirías del fondo los 18.000 euros, si tienes 30.000 euros, la compensación a recibir sería de 29.000 euros. Y si tienes más de 40.000 euros, sólo recibirías 38.000 euros.

En España, recordemos, sólo se garantizan 20.000 euros.

Visto lo visto, tener el dinero en ING Direct nos “asegura” una mayor cantidad de dinero que si lo tenemos en un banco español. Obviamente, si tenemos más de 20.000 euros, claro.

En muchas ocasiones escuchamos en los telediarios, en la radio o leemos en los periódicos que la calificación crediticia (o rating) de este banco o del otro es AAA (triple A), es B+, Baa, etc. Pero, ¿Qué significan esas siglas? ¿Quién las pone?

En muchas ocasiones escuchamos en los telediarios, en la radio o leemos en los periódicos que la calificación crediticia (o rating) de este banco o del otro es AAA (triple A), es B+, Baa, etc. Pero, ¿Qué significan esas siglas? ¿Quién las pone?

Esta mañana comentaba con un colega el artículo que escribí ayer sobre los Fondos de Garantía de Depósitos y me hizo una sencilla pregunta: ¿

Esta mañana comentaba con un colega el artículo que escribí ayer sobre los Fondos de Garantía de Depósitos y me hizo una sencilla pregunta: ¿