La deuda, entendida como financiación externa, es uno de los principales instrumentos utilizados por las empresas en su devenir diario. Al contrario de lo que algunos piensan, el endeudamiento empresarial es positivo y, en la mayoría de los casos, necesario y deseable. Y entendemos el endeudamiento empresarial como la financiación externa obtenida para realizar una inversión productiva.

Obviamente, si una empresa puede funcionar sin financiación externa, mejor que mejor. Cuantos menos gastos fijos tenga la empresa, mejor. Pero no hay que tener miedo a endeudarse si con ese endeudamiento conseguimos mejorar nuestros resultados.

El Mark-to-Market y los secretos a voces

La versión oficial sobre la situación de bancos y cajas españoles transmite la idea de un sistema financiero fuerte, un regulador riguroso y unas tasas de morosidad relativamente bajas si se comparan con las alcanzadas a principios de los años 90. Tras ese telón oficial existe cierta opacidad que no permite saber con claridad cual es la verdadera situación del sistema financiero español.

Con los estados financieros publicados por los bancos, ocurre igual que con los estudios sobre las reservas mundiales de petróleo: Lo único cierto es que sus datos son falsos. Tras meses de convulsión, el mercado ha asumido como un secreto a voces que los balances de las entidades españolas están maquillados.

Continuar leyendo “El Mark-to-Market y los secretos a voces”

Modificación de la Base Imponible: El Concurso de Acreedores y el IVA

Las facturas pendientes de pago durante una situación concursal dan lugar a que el acreedor repercute los IVAs no cobrados y el deudor se los deduce, no habiéndolo pagado. Hace ya meses tratamos el asunto en este post.

Las facturas pendientes de pago durante una situación concursal dan lugar a que el acreedor repercute los IVAs no cobrados y el deudor se los deduce, no habiéndolo pagado. Hace ya meses tratamos el asunto en este post.

Conviene retomarlo después de leer el blog de Antonio Esteban donde explica cómo abordar el problema de forma clara. Aunque la Agencia Tributaria no lo pone especialmente fácil.

En resumen, existen dos opciones de tratamiento del IVA repercutido a una empresa concursada:

Continuar leyendo “Modificación de la Base Imponible: El Concurso de Acreedores y el IVA”

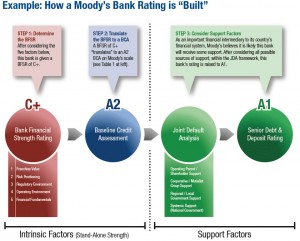

¿Cómo evalúa Moody’s a la banca española?

Moody’s ha puesto en revisión negativa la calificación a casi todas las entidades españolas ante la bajada de su fortaleza financiera (calificación BFSR: Bank Financial Strength Rating). La decisión de Moody’s afecta, a las grandes entidades españolas, Santander, BBVA, La Caixa, Caja Madrid, Banco Popular y Banesto.

La calificación bancaria de Moody’s cuenta con dos elementos:

- La fortaleza financiera intrínseca de un banco respecto de otros bancos a nivel global. (BFSR o Bank Financial Strength Rating)

- Los elementos de apoyo o ayuda con que cuenta cada entidad en caso de posible quiebra: Autoridades, Banco Central, Accionistas, ect.

Para El cáculo del BFSR, Moody’s se basa en cinco factores principales:

- Franchise value:Valor actual de los proyectos que generarán una rentabilidad superior al coste de los recursos.

- Posicionamiento de Riesgo: Punto directamente relacionado con la calidad de gestión de la entidad

- Entorno Regulatorio: Aquí lo que prima es la supervisión del Banco de España y en la actualidad los planes de del gobierno.

- Entorno Operativo: Directamente relacionado con la competitividad del mercado y el entorno económico.

- Fundamentales Financieros de cada entidad.

En la segunda fase de análisis Moody’s toma en cuenta la calidad de apoyo externo a la entidad en caso de riesgo de quiebra. Por tanto Moody’s también evalúa la calidad del posible rescate. Un rescate que puede ser propiciado por:

- Los accionistas.

- Los mutualistas.

- Los gobiernos regionales.

- El gobierno nacional.

Según Moody’s, el apoyo del Gobierno al sistema financiero con avales y el Fondo de Garantía de Depósitos mitigará el impacto de la crisis, aunque no impedirá que empeoren las perspectivas sobre la fortaleza (BFSR) de las propias entidades.

Hasta ahora y gracias a las provisiones genéricas y a los fuertes beneficios recurrentes, los bancos españoles han demostrado una buena capacidad de absorción de riesgos pese al brutal incremento de la morosidad”.Sin embargo, ahora se contempla la devaluación de todo tipo de activos de las entidades españolas debido :

- Profunda recesión que durará hasta 2010.

- Perspectivas negativas para el mercado laboral.

- Continuación del brusco ajuste del valor de la vivienda y del sector la construcción.

- Redución de provisiones de los bancos debido a la alta morosidad.

Siendo la situación muy preocupante, el peligro para los próximos meses será que empeoré la segunda parte de la ecuación: la capacidad de la Administración de reflotar bancos y cajas. Por ahora Moody’s no detecta debilidad por parte de las autoridades a la hora de acudir a posibles rescates de los bancos. Rogemos para que al menos eso, al menos, no cambie.

Leer Más:

Moodys: Global Bank Rating Methology

Los bancos españoles y sus riesgos

Servicio empresarial de vigilancia permanente para prevenir la morosidad

Se ha lanzado el Servicio de Vigilancia Investigada Activada, para que las empresas puedan controlar, en tiempo real, el riesgo de morosidad de su cartera de clientes y otros colaboradores clave.

Con la actual coyuntura económica del mercado, una empresa puede, en cualquier momento, perder el pulso al riesgo de impago en el que está incurriendo: “el error más frecuente consiste en que únicamente se comprueba el nivel de riesgo de los clientes potenciales en el momento incorporarlos a la cartera, o que pase como mínimo un año, en el mejor de los casos, hasta que se vuelve a verificar su situación”.

El Servicio de Vigilancia Investigada Activada ayudará a las empresas a realizar este seguimiento de manera sistemática y fiable. Se trata de un servicio de alerta permanente que informa inmediatamente de cualquier novedad que se produzca en la situación de la sociedad analizada y que pueda afectar a su nivel de solvencia.

Continuar leyendo “Servicio empresarial de vigilancia permanente para prevenir la morosidad”

La Plataforma contra la Morosidad contará con Pere Brachfield para el diseño de reformas legales

La Plataforma reúne a más de 783.000 empresas, pymes y autónomos de toda España y su objetivo es la modificación de la actual Ley Anti-Morosidad 3/2004, que se ha demostrado totalmente ineficiente para acabar con esta práctica ilegal y que comporta el cierre de empresas y la pérdida de puestos de trabajo.

La Plataforma Antimorosidad, constituida el pasado mes de enero, está formada por numerosas patronales sectoriales, entre las que destacan: ADEGI, ADIME, AFEB, AFME, ANDIMAC, AMASCAL, AUTCAT, CECOT, CEPCO, CONAIF, FACEL, FENIE, FERCA, HISPALYT, PIMEC y UPM.

La Plataforma Multisectorial contra la Morosidad ha nombrado como asesor externo a Pere J. Brachfield, experto en la lucha contra la morosidad y director del Centro de Estudios de Morosología de EAE Business School.

Brachfield colaborará con la Plataforma, entre otros aspectos, en el desarrollo de un documento en el que se recojan las modificaciones legales necesarias para la protección del conjunto de pymes españolas ante la creciente morosidad y en el análisis de otras legislaciones europeas en la materia.

El 80% de las pymes sin historial de morosidad tiene problemas para conseguir financiación

La inmensa mayoría de las PYMES, aproximadamente el 80 por ciento, necesita financiación para funcionar. Pero el grifo de la financiación se sigue cortando. Se piden más requisitos, los créditos son más caros, se producen cancelaciones a pesar de no tener historial de morosidad. Para superar estos obstáculos, se aconseja la negociación tipo “paquete único”, es decir, negociar con un solo banco y unificar todas las pólizas de crédito.

Los ayuntamientos morosos ya tiene su Línea ICO

Desde el lunes ya está en marcha la nueva línea ICO con la que se pretende financiar a aquellas pequeñas y medianas empresas que tienen facturas pendientes de cobro y en las que el deudor (moroso) es un ayuntamiento o entidad local.

El nombre de esta nueva forma de financiación que proporciona el organismo nacional es Línea de Avales ICO-Anticipos Empresas y Autónomos con Entidades Locales.

La finalidad de esta línea ICO es “la concesión de avales a las Entidades de Crédito para garantizar los impagos de facturas endosadas por las empresas y autónomos, correspondientes a obras y servicios prestados a Entidades Locales.” La dotación de esta garantía es de 3.000 millones de euros, que podrá ampliarse si es necesario en una cantidad que pudiera ser similar a la ya otorgada.

Continuar leyendo “Los ayuntamientos morosos ya tiene su Línea ICO”

El Estado avalará a las Aseguradoras de Crédito

Hace apenas un mes el Gobierno aprobó un decreto por el que cubrirá parte de los riesgos de impago empresarial a través de las aseguradoras de riesgo de crédito. El Consorcio de Compensación de Seguros actuará con las aseguradoras del mismo modo que el ICO actúa con la banca.

Hace apenas un mes el Gobierno aprobó un decreto por el que cubrirá parte de los riesgos de impago empresarial a través de las aseguradoras de riesgo de crédito. El Consorcio de Compensación de Seguros actuará con las aseguradoras del mismo modo que el ICO actúa con la banca.

Al igual que los bancos las grandes aseguradoras de riesgo de crédito están pasando malos momentos al intentar reasegurar sus pólizas en el mercado internacional. La causa es el creciente clima de desconfianza en torno al nivel de solvencia de las empresas y de las propias aseguradoras.

Entre los beneficiados de este plan se encuentran las dos aseguradoras de mayor tamaño del sector: CESCE (de titularidad pública) y Crédito y Caución, que cuenta entre sus accionistas al propio Consorcio de Compensación de Seguros con el 10% del capital.

Los problemas de las aseguradoras se han trasladado durante los últimos meses a las empresas. Las primas por sus pólizas se han disparado a la vez que se ha complicado el pago desde las aseguradoras por operaciones fallidas y previamente aseguradas.

Las empresas siguen sin poder remontar

La creación y destrucción de empresas sigue su pulso particular y parece ser que este año la creación va ganando a la destrucción. Se destruyen menos empresas que el mes anterior y se crean más. Se ha destruido un 18,5% menos y se han creado casi un 11% más.

Este dato podría parecer positivo (o muy positivo), pero, de nuevo, “va a ser que no”. Si comparamos los datos de este marzo con los de marzo del año anterior, comprobaremos que los datos son altamente preocupantes. De nuevo, se han disuelto muchas más empresas este marzo que el de hace 12 meses, en concreto un 45,48% más de empresas han echado el cierre, y se han creado un 12,23% menos.

Continuar leyendo “Las empresas siguen sin poder remontar”

Nuevo Informe de Riesgo de Empresas

Se presenta un nuevo Informe de Riesgo de Empresas, especialmente indicado para las operaciones comerciales con nuevos clientes o ampliaciones de crédito de riesgo moderado.

El informe incluye una completa ficha identificativa sobre la entidad analizada, en la que se detallan las actividades que realiza, su fecha de constitución, nombre comercial, tamaño, presencia geográfica a través de las distintas delegaciones, composición de la plantilla, órganos sociales activos y directivos, etc. Además, el informe permite la consulta online al fichero RAI, el mayor registro de impagados en España.

El contexto de incertidumbre económica está obligando a las compañías a prestar una especial atención a la información contable de las empresas y profesionales autónomos con los que negocia. Para que el cliente pueda predecir los riesgos de insolvencia y establecer la calificación de crédito, se identifica el grupo de riesgo y la probabilidad de incumplimiento de pago, así como una comparativa de riesgo de la empresa analizada dentro de su sector (con distribución del riesgo en el sector y la posición competitiva de la empresa) y en el conjunto de la economía. La calificación de crédito se basa en la clasificación de crédito comercial recomendado, con un completo resumen sobre la calificación financiera y económica, mercantil, incidencias judiciales (con enlace al documento original) y fundamentos objetivos de la calificación.

Además, estas recomendaciones sobre el riesgo, se completan con un resumen ejecutivo que incluye tanto los datos registrales como el resumen cronológico de actos mercantiles, notificaciones de reclamaciones, resoluciones y sentencias que afectan a la sociedad analizada, principales cambios históricos, evolución del capital suscrito y desembolsado actualizado. El informe incorpora asimismo la información sobre los cuatro últimos depósitos de cuentas presentadas incluyendo el extracto del activo y del pasivo, y cuenta de resultados, una información exclusiva que no ofrecen otros informes del mercado.

Este nuevo informe de riesgo permite tomar decisiones rápidas en el ambiente de morosidad que actualmente viven las empresas al realizar cualquier operación comercial. Es evidente que el contexto de incertidumbre económica está obligando a las compañías a prestar una especial atención a la información contable de las empresas y profesionales autónomos con los que negocia.

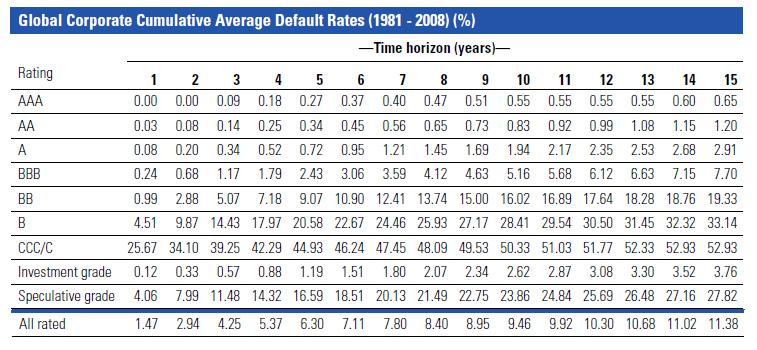

Agencias de Rating: ¿Sirven para algo?… Sí

Las agencias de ‘rating’ han sido acusadas de no detectar a tiempo los problemas de impago de las hipotecas de alto riesgo y de tener por ello una gran responsabilidad en la crisis financiera.

Por ello, los Gobiernos han diseñado de una serie de medidas que afectan directamente a la actividad de las agencias de calificación, con el fin de evitar los posibles confilictos de intereses y la exigencia de una mayor transparencia en el proceso de elaboración de los “ratings”.

Por su parte, las agencias de “rating” están reaccionando: Standard and Poors ha publicado un informe que defiende la independencia de análisis y la ausencia de los conflictos de intereses en las agencias de calificación. En dicho informe, la agencia reconoce que se han producido ciertos errores en el pasado, aunque argumenta con fuerza que sus ratings han sido útiles para los inversores durante 90 años.

Standard & Poor’s ha tirado de datos históricos y muestra el porcentaje de fallidos sobre emisiones corporativas con rating, desde 1981 a 2008. Según estos datos, el rating asignado y el porcentaje de impago guardan estrecha relación a lo largo del tiempo: Sólo el 0,65% de las emisiones calificadas con AAA han tenido problemas de impago pasados 15 años, mientras que casi el 53% de las emisiones calificadas dentro del rango de la C han dejado de pagar.