El Fondo de Garantía de Depósitos español garantiza hasta 20.000 euros por depositante, cantidad que parece insuficiente si se compara con las garantías existentes en paises de nuestro entorno.

Durante los últimos días varias organizaciones de consumidores y sindicatos han solicitado que se revise dicha garantía al alza a lo que el ministro de economía se ha negado, como era de esperar. En España la garantía del FGD tiene contrapartida: el fondo se dota de forma efectiva, lo que no ocurre en todos los paises.

En la situación actual, aumentar la cantidad garantizada en España, implicaría una redución del dinero disponible en las entidades y por tanto un aumento de las necesidades de financiación.

El Fondo de Garantía de Depósitos se nutre de la aportación de bancos, cajas y cooperativas de crédito anualmente: un 0,6 por mil de sus depósitos en el caso de los bancos; un 0,4 por mil en el de las cajas; y un 0,8 por mil en el de las cooperativas de crédito. En la actualidad el fondo está dotado con más de 6.000 millones de euros.

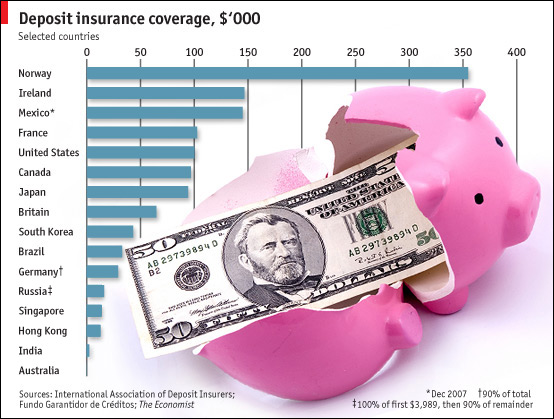

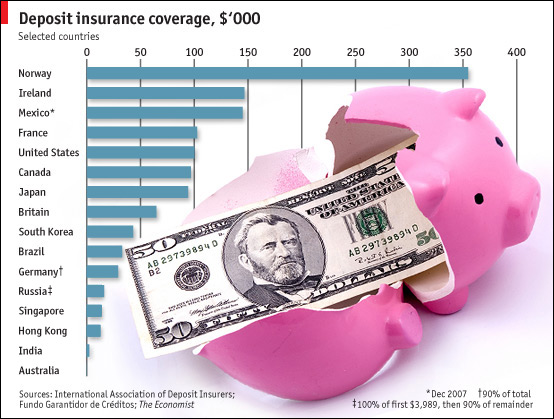

El grado de generosidad difere de forma sorprendente de un pais a otro: Desde Noruega, donde la garantía llega a los 250.000 euros, pasando por Holanda (bajo cuyo amparo se encuentran los depósitos españoles en ING Direct) que es de 38.000 euros, hasta Australia donde parece que no existen garantías.

España no aparece en el gráfico adjunto, pero está al mismo nivel de Alemania, con el mínimo exigido por la Unión Europea: 28.000 dólares al cambio. Para valorar el gráfico adecuadamente, habría que saber hasta qué punto los 150.000 dólares de garantía en México son mejores que los 20.000 euros de Alemania, ya que la dotación efectiva de un fondo, seguridad jurídica, plazos de pago, ect. pueden ser distintos.

Por último, conviene recordar que durante la última gran crisis financiera en España, la de Banesto en 1.993, no se utilizó el FGD sino que fue directamente el Gobierno quien garantizó la totalidad de los depósitos.

Nota de Actualización. 8-oct-08:

La falta de coordinación de políticas económicas en Europa y la competencia entre sus Estados Miembros, ha provocado el anuncio del aumento de las garantías que cada uno de los paises ofrece en sus depósitos. Parece que se incrementará la cobertura hasta los 40.000 euros como mínimo en toda la Unión Europea y 100.000 euros en España.

Las innovaciones financieras suelen pasar por cuatro fases: La primera, son vitoreados como la gran prueba de que los banqueros que los diseñaron son mentes brillantes. Después, pasan por ser un mero instrumento de especulación, con los inversores exprimiéndolos en vez de utilizarlos para su cometido. Y ese abuso desemboca en una crisis que provoca pérdidas generalizadas, lo cual lleva a aborrecer dichos instrumentos financieros. Y la cuarta y última fase es, y he aquí la gran cuestión, ¿rechazar o rehabilitar dichos instrumentos?

Las innovaciones financieras suelen pasar por cuatro fases: La primera, son vitoreados como la gran prueba de que los banqueros que los diseñaron son mentes brillantes. Después, pasan por ser un mero instrumento de especulación, con los inversores exprimiéndolos en vez de utilizarlos para su cometido. Y ese abuso desemboca en una crisis que provoca pérdidas generalizadas, lo cual lleva a aborrecer dichos instrumentos financieros. Y la cuarta y última fase es, y he aquí la gran cuestión, ¿rechazar o rehabilitar dichos instrumentos?

En estos momentos de crisis mundial, nos encontramos que a quien más afecta esta situación de crisis es a las pequeñas y medianas empresas. Las Pymes están pasando por grandes apuros para subsistir en el día a día y la crisis ha golpeado en su línea de flotación, que no es otra que la tesorería, la liquidez… en definitiva el circulante de la empresa, que disminuye a pasos agigantados y provoca que una empresa totalmente viable, se vea avocada al cierre por no poder pagar sus deudas más inmediatas. Tres son las principales causas y varias son las recetas que podemos utilizar para salir de esta situación.

En estos momentos de crisis mundial, nos encontramos que a quien más afecta esta situación de crisis es a las pequeñas y medianas empresas. Las Pymes están pasando por grandes apuros para subsistir en el día a día y la crisis ha golpeado en su línea de flotación, que no es otra que la tesorería, la liquidez… en definitiva el circulante de la empresa, que disminuye a pasos agigantados y provoca que una empresa totalmente viable, se vea avocada al cierre por no poder pagar sus deudas más inmediatas. Tres son las principales causas y varias son las recetas que podemos utilizar para salir de esta situación.

Ahora está muy de moda hablar de los credit default swaps o CDS de los bancos y cajas de ahorro, pero ¿alguien sabe qué son?

Ahora está muy de moda hablar de los credit default swaps o CDS de los bancos y cajas de ahorro, pero ¿alguien sabe qué son?