Moody’s ha puesto en revisión negativa la calificación a casi todas las entidades españolas ante la bajada de su fortaleza financiera (calificación BFSR: Bank Financial Strength Rating). La decisión de Moody’s afecta, a las grandes entidades españolas, Santander, BBVA, La Caixa, Caja Madrid, Banco Popular y Banesto.

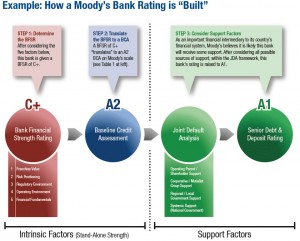

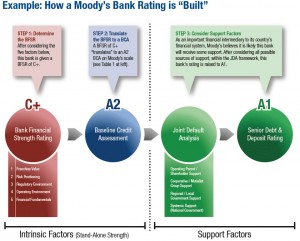

La calificación bancaria de Moody’s cuenta con dos elementos:

- La fortaleza financiera intrínseca de un banco respecto de otros bancos a nivel global. (BFSR o Bank Financial Strength Rating)

- Los elementos de apoyo o ayuda con que cuenta cada entidad en caso de posible quiebra: Autoridades, Banco Central, Accionistas, ect.

Para El cáculo del BFSR, Moody’s se basa en cinco factores principales:

- Franchise value:Valor actual de los proyectos que generarán una rentabilidad superior al coste de los recursos.

- Posicionamiento de Riesgo: Punto directamente relacionado con la calidad de gestión de la entidad

- Entorno Regulatorio: Aquí lo que prima es la supervisión del Banco de España y en la actualidad los planes de del gobierno.

- Entorno Operativo: Directamente relacionado con la competitividad del mercado y el entorno económico.

- Fundamentales Financieros de cada entidad.

En la segunda fase de análisis Moody’s toma en cuenta la calidad de apoyo externo a la entidad en caso de riesgo de quiebra. Por tanto Moody’s también evalúa la calidad del posible rescate. Un rescate que puede ser propiciado por:

- Los accionistas.

- Los mutualistas.

- Los gobiernos regionales.

- El gobierno nacional.

Según Moody’s, el apoyo del Gobierno al sistema financiero con avales y el Fondo de Garantía de Depósitos mitigará el impacto de la crisis, aunque no impedirá que empeoren las perspectivas sobre la fortaleza (BFSR) de las propias entidades.

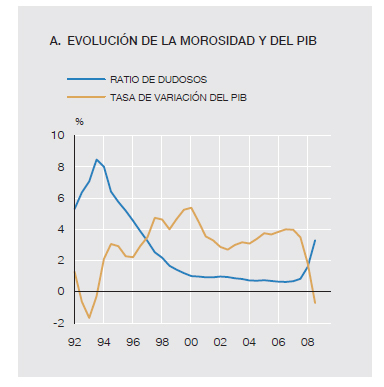

Hasta ahora y gracias a las provisiones genéricas y a los fuertes beneficios recurrentes, los bancos españoles han demostrado una buena capacidad de absorción de riesgos pese al brutal incremento de la morosidad”.Sin embargo, ahora se contempla la devaluación de todo tipo de activos de las entidades españolas debido :

- Profunda recesión que durará hasta 2010.

- Perspectivas negativas para el mercado laboral.

- Continuación del brusco ajuste del valor de la vivienda y del sector la construcción.

- Redución de provisiones de los bancos debido a la alta morosidad.

Siendo la situación muy preocupante, el peligro para los próximos meses será que empeoré la segunda parte de la ecuación: la capacidad de la Administración de reflotar bancos y cajas. Por ahora Moody’s no detecta debilidad por parte de las autoridades a la hora de acudir a posibles rescates de los bancos. Rogemos para que al menos eso, al menos, no cambie.

Leer Más:

Moodys: Global Bank Rating Methology

Los bancos españoles y sus riesgos

Tabla de aciertos de Standard&Poor’s

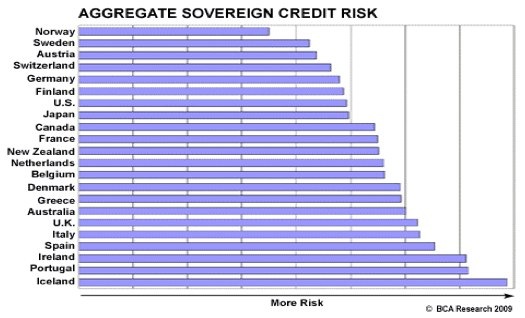

Prima de riesgo

Se sabe que el volumen de créditos hipotecarios concedidos a británicos por entidades españolas es considerable. El sueño de una segunda residencia en las playas españolas estuvo al alcance de la mano para muchos británicos y entidades como la Caja de Ahorros del Mediterráneo creyó encontrar un estupendo nicho de mercado.

Se sabe que el volumen de créditos hipotecarios concedidos a británicos por entidades españolas es considerable. El sueño de una segunda residencia en las playas españolas estuvo al alcance de la mano para muchos británicos y entidades como la Caja de Ahorros del Mediterráneo creyó encontrar un estupendo nicho de mercado.